Descrivere i peccati, ma tacere i peccatori

La Finma, che sorveglia i mercati finanziari, pubblica un resoconto sulle azioni commesse dei ‘cattivi’. Ma non ne fa i nomi

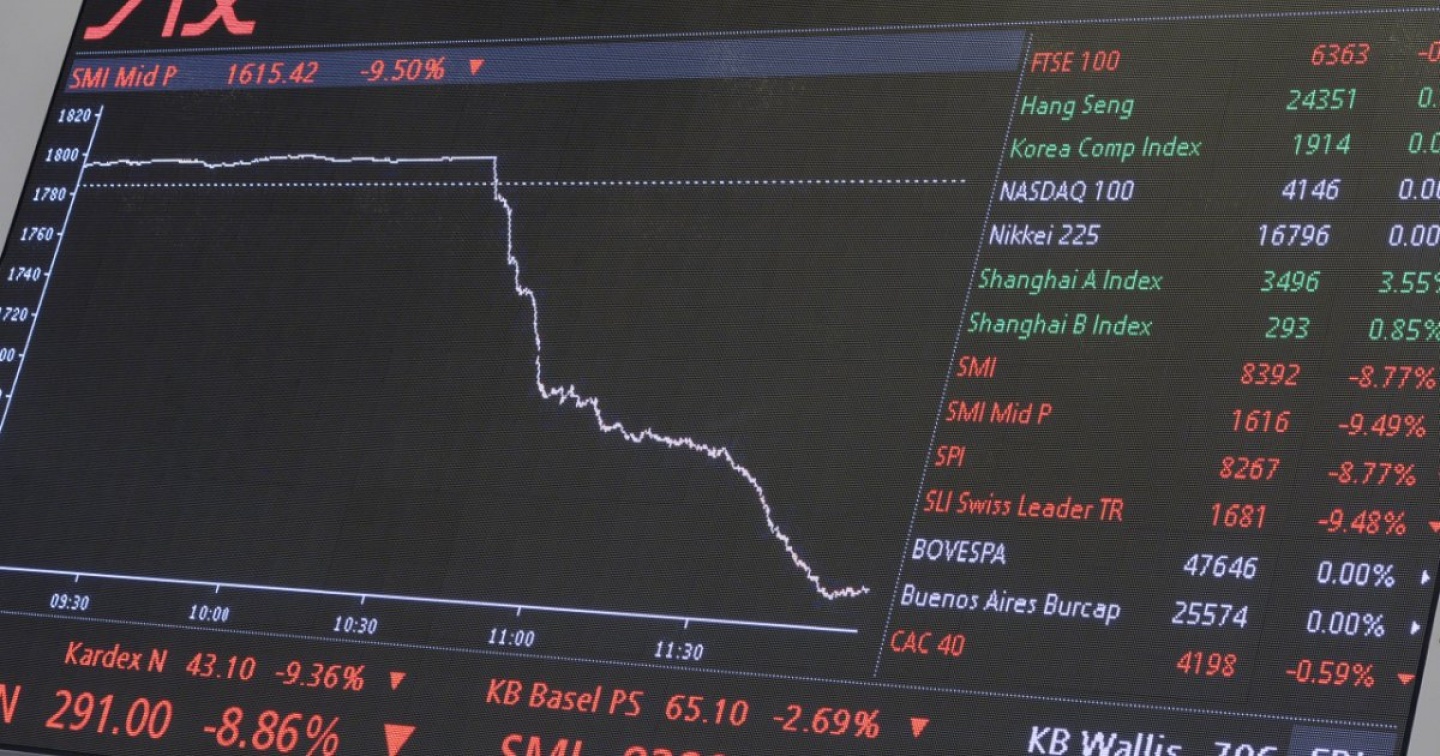

Oggi il peccato finanziario è sempre espresso in inglese. L’originale dev'essere stato anglosassone. C’è una divinità federale, la Finma, sorvegliante dei mercati finanziari, che condanna chi sgarra. Da cinque anni pubblica resoconti in cui descrive i peccati. Ma tace sempre i peccatori. In forma anonima, propone, “in tutta trasparenza”, un riassunto dei casi di enforcement trattati e chiusi. Ed ecco, già nel titolo, la prima misteriosa parola-valigia che confonde perché può indicare un’infinità di cose: applicazione della legge, attuazione, controllo, imposizione, repressione. In un resoconto si può quindi rilevare un numero rilevante di investigations (presunzioni di peccato), più di 340, per approdare a 42 procedure chiuse. Figurano il riciclaggio di denaro solitamente detto sporco, la gestione insufficiente del rischio, i comportamenti illeciti sui mercati, le pratiche commerciali inammissibili. La denominazione di quel che capita sembra quasi divertente o intrisa di autoironia, se non di stupidità. Uno dei peccati maggiori si chiama pump and drump. Sa un po’ di pornografico. Significa “pompa e sgonfia”. Da quel che si rileva sono in molti che nelle camere della finanza si divertono con quel gioco. Che è una frode. Consiste nel far lievitare (pompare) artificialmente il prezzo di un’azione un po’ anemica, per poi vendere i titoli azionari, acquistati a buon mercato, ad un prezzo strabiliante. Come può avvenire? Con il rumor, ingannando, ricorrendo anche alla grancassa di Internet, prospettando redditività fantastiche. I truffatori, appena salgono le quotazioni del titolo, vendono, intascano e in tal modo sgonfiano di soldi i troppo ingordi investitori. Un classico. Nella finanza chi primo arriva fa l’affare (non sempre, alle volte è premiato chi attende). Una forte tentazione per chi opera nel settore e commercia in titoli risulta il front running. Sa di sportivo, ma è illegale, non etico, si dice. Si può tradurre con: intervenire prima. In volgare: come so anticipare per fregare. Non è un caso se abbia come sinonimo tailgating (stare troppo vicini al veicolo davanti). È il caso di quel broker che, ricevuta una richiesta da un cliente per acquistare cinquecentomila azioni della società XY, trattiene l’ordine, procede dapprima per conto proprio, sul suo account; così, quando porrà la richiesta elevata del cliente, il prezzo dei titoli schizzerà in alto e ne trarrà subito grande profitto perché ha saputo prima. Abbondano i kickback (contraccolpi), termine furbescamente divertente, che sa di colazione mattutina, per dire, in sostanza, corruzione, tangenti, bustarelle, crimini dei colletti bianchi, conti gonfiati. Espressi in contropartita in denaro, ma anche in diamanti. Imperversano nei contratti con certi governi corrotti. Crea invece sempre più allarme il layering, che non c’entra con la famosa pulizia del viso secondo il metodo giapponese, ma è la cancellazione di ordini di acquisti o di vendita in millesimi di secondo, con guadagni o perdite astronomici, tanto da far traballare la Borsa e generare crisi, com’è già capitato. Si parla ormai di “bisca degli algoritmi”, perché sono loro che decidono. A molti tutto questo sembrerà banale. Eppure, anche se non si vuol pensarci, è parte essenziale di quel growth hacking (pirateria della crescita) in cui siamo immersi a rischio e pericolo di tutti.