Un mese nel segno delle banche centrali

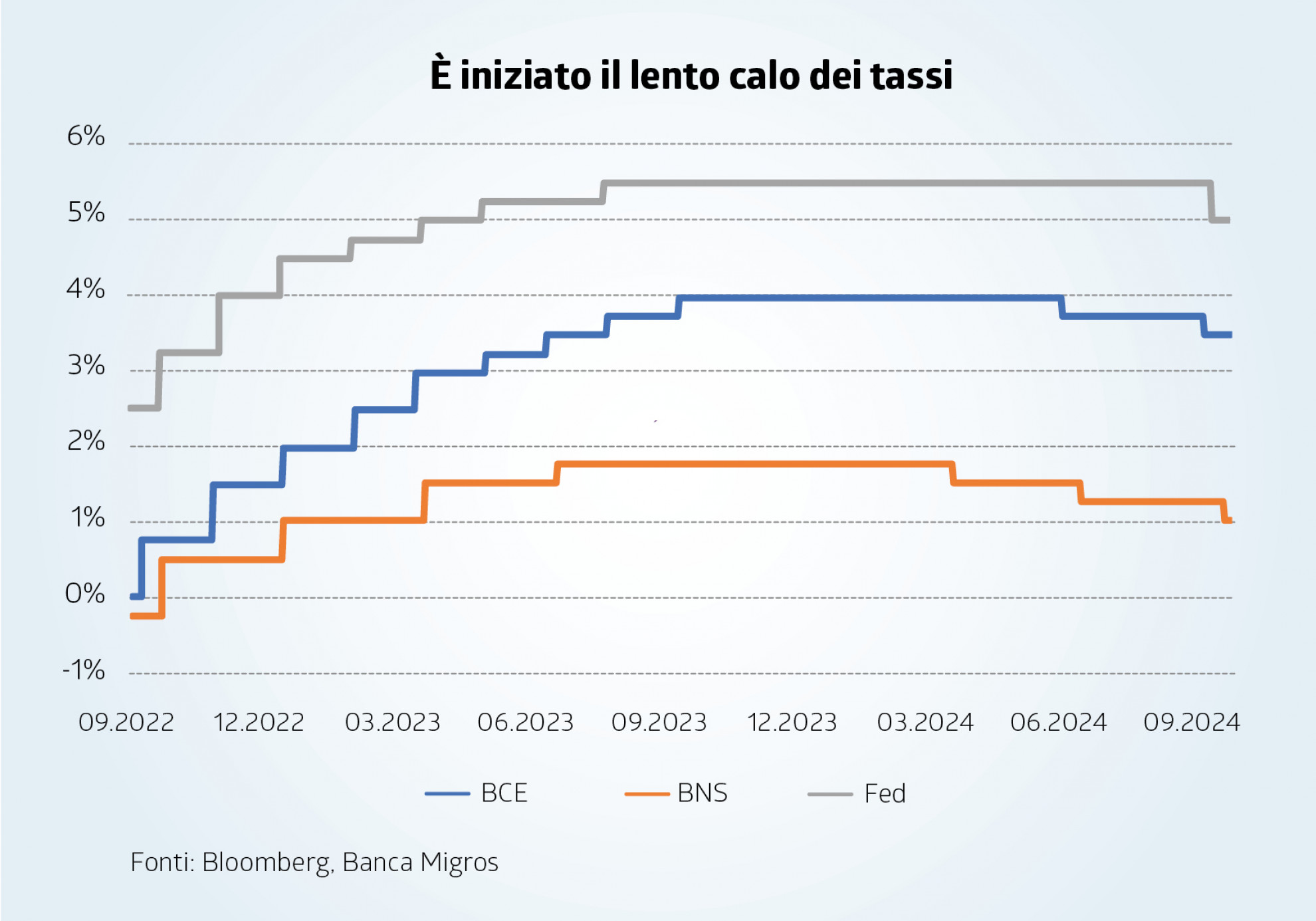

In settembre le banche centrali erano al centro dell’attenzione dei mercati, con le decisioni di politica monetaria della Banca centrale europea (BCE), della Federal Reserve americana (Fed) e dalla Banca nazionale svizzera (BNS) che si sono susseguite con cadenza settimanale.

Ad aprire le danze è stata Francoforte, la quale ha abbassato il suo tasso direttore principale, quello sui depositi delle banche, di 0,25 punti percentuali. Inoltre, essa ha messo in atto un ulteriore cambiamento già preannunciato lo scorso marzo restringendo lo scarto tra i suoi tassi direttori. Dettagli tecnici, poco rilevanti per le economie domestiche e le aziende della zona euro, che al momento si trovano di fronte a una ripresa economica ancora fragile e all’inflazione dei servizi ancora a livelli elevati. Da qui il difficile compito della BCE di proseguire con i tagli dei tassi per dare ossigeno all’economia, senza però mettere a rischio la lotta all’inflazione.

Dall’altra parte dell’Atlantico anche la Fed ha allentato la politica monetaria per la prima volta in questo ciclo. E lo ha fatto con il botto tagliando di 0,5 punti percentuali il tasso direttore. L’attenzione di Powell e colleghi si è spostata dall’inflazione, che al netto dei costi abitativi sembra essere sotto controllo, alla congiuntura e al mercato del lavoro in particolare. Nonostante l’economia viaggi ancora a gonfie vele e il mercato del lavoro sia sì in fase calante, ma tutto sommato ancora in buona forma, la Fed ha deciso di scendere rapidamente dal livello più alto dei tassi nel nuovo millennio, lasciando aperta la porta per ulteriori tagli da qui a fine anno.

Infine, giovedì scorso la BNS ha salutato il presidente uscente Thomas Jordan con il terzo taglio consecutivo dei tassi. Da più di un anno l’inflazione si trova nella forchetta desiderata dalla BNS tra lo 0% e il 2%, mentre la crescita economica è moderata. Non vi è quindi una necessità impellente di allentare la politica economica da un livello neutrale. Il taglio di 0,25 punti percentuali è piuttosto una mossa per contrastare l’apprezzamento del franco nei confronti delle valute dei principali partner commerciali, con la speranza di riavviare la finora fiacca domanda estera. Per il prosieguo il potenziale per ulteriori tagli è però limitato: in caso di una recessione il margine di manovra prima di raggiungere lo zero e i tassi negativi è scarso.