Snervante attesa

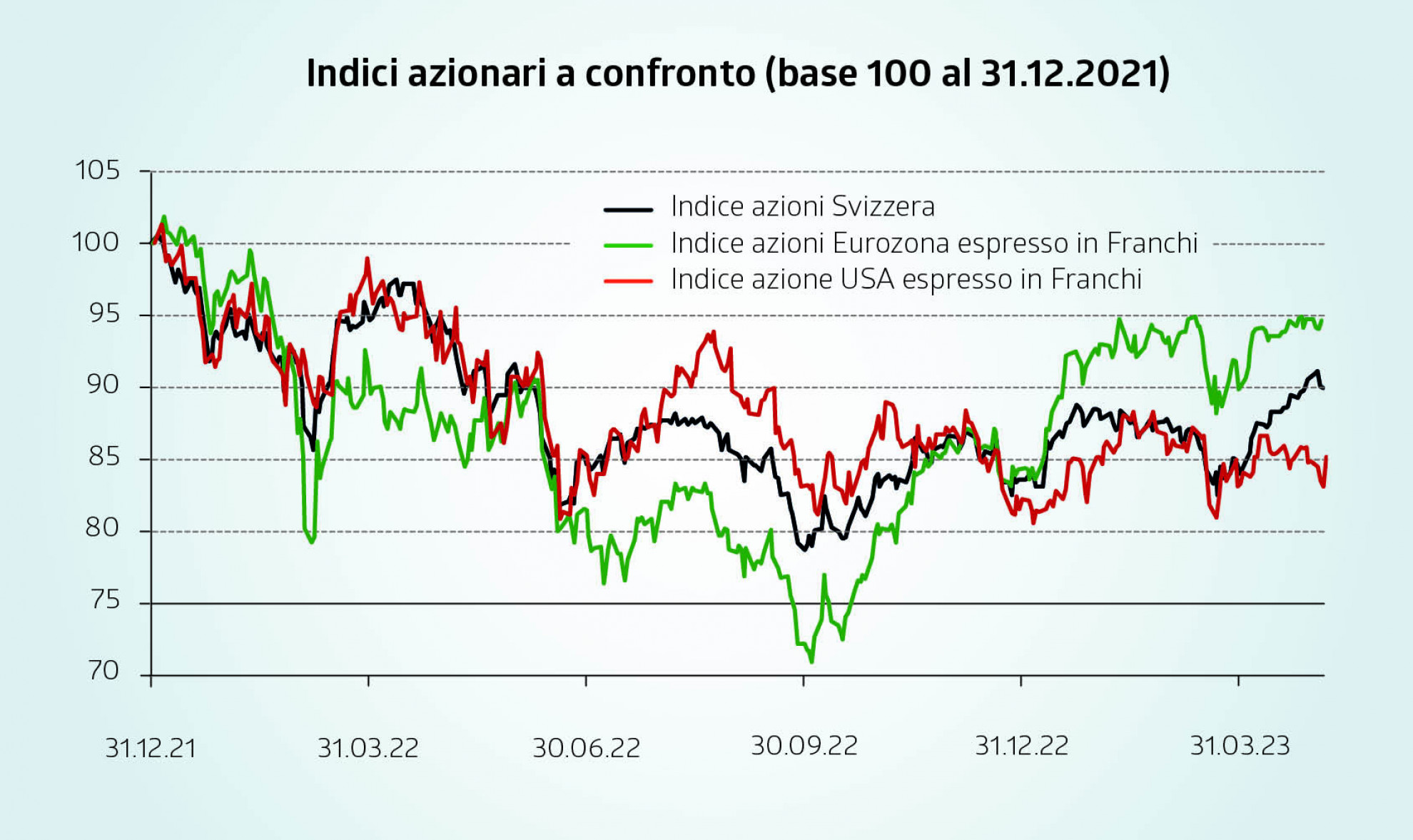

La Federal Reserve ha iniziato ad alzare il suo tasso di riferimento nel marzo 2022, seguita dalle banche centrali dell’Europa continentale. La sua politica è oggi restrittiva. La BCE lo diventerà nei prossimi mesi. La fase di contrazione dell’attività destinata infine a rimuovere la persistente inflazione non si è però ancora concretizzata, complice il calo dei prezzi dell’energia intervenuto nella seconda parte del 2022. La tanto attesa recessione potrà allora essere evitata? Qualora invece si delineasse, le banche centrali la smorzeranno abbassando rapidamente i tassi d’interesse ai primi segni recessivi? La nostra risposta è negativa a entrambe le domande. Le politiche monetarie impiegano parecchio tempo per avere effetto, di solito più di dodici mesi. La contrazione dell’attività si fa attendere, ma alla fine arriverà. La redditività delle imprese è nel complesso elevata. Gli utili sono ai livelli massimi del ciclo iniziato nel 2020. Negli Usa, le imprese hanno inoltre utilizzato i tassi estremamente bassi visti negli ultimi 15 anni per allungare le scadenze del loro debito. Le imprese sono in grado di auto-finanziare gli investimenti e quindi poco sensibili al rialzo dei tassi sul mercato dei capitali o all’irrigidimento degli standard di credito bancario tipico delle fasi di restrizione delle politiche monetarie. In tale situazione, la politica monetaria è relativamente inefficace rispetto alle politiche fiscali. Queste ultime sono però espansive negli Stati Uniti e non certo restrittive nella Zona euro. Remano contro o non aiutano la lotta all’inflazione. Le banche centrali dovranno quindi insistere e prolungare l’azione anti-inflazione. Il potenziale di rialzo dei mercati azionari nei prossimi mesi è quindi da ritenere limitato. L’investitore azionario potrà invece accumulare nelle fasi di debolezza. Una normale recessione rimuove l’inflazione ma non modifica le prospettive di crescita delle imprese nella durata.